전자세금계산서 수정발급, 늦으면 문제될까? - ‘마감일·작성일자·가산세’ 완전 분리 정리

청구스

2025. 12. 15.

경영지원팀에서 일하다 보면

이 말, 한 번쯤은 꼭 나옵니다.

😰 “수정 세금계산서요?

언제까지 해야 하는지부터 무서워요…”

솔직히 말씀드리면

수정발급 자체보다 더 위험한 건 ‘잘못된 기준으로 처리하는 것’입니다.

실무에서 사고가 나는 이유는 딱 하나예요.

👉 사유 구분 없이 “일단 수정부터” 해버리기 때문이죠.

오늘 글에서는

✔ 언제까지 발급해야 안전한지

✔ 작성일자는 뭘 기준으로 잡아야 하는지

✔ 가산세가 붙는 지점은 정확히 어디인지

실무자가 바로 써먹을 수 있게 정리해드리겠습니다.

1️⃣ 수정세금계산서는 ‘언제’가 아니라 ‘왜’가 먼저입니다

전자세금계산서 수정발급은

홈택스 화면만 보면 전부 비슷해 보이지만,

세법에서는 원인이 완전히 다르게 취급됩니다.

실무에서는 이 두 갈래로 나누시면 됩니다.

✅ A. 거래는 그대로인데, 내가 잘못 썼다

사업자등록번호 오기

공급가액 단순 오타

품목·수량 기재 실수

👉 기재사항 착오정정

✅ B. 발행 이후에 거래가 바뀌었다

추가 작업으로 금액 증가

할인·정산으로 금액 감소

계약 취소

반품·환불

👉 공급가액 변동 / 계약 해제 / 환입

📌 이 구분 하나로

마감일·작성일자·가산세 리스크가 전부 달라집니다.

2️⃣ 사유별 마감일 정리 (이 표 하나면 됩니다) 📊

수정 사유 | 수정발급 기한 | 실무 리스크 |

|---|---|---|

기재사항 착오정정 | 확정신고기한 다음 날부터 1년 이내 | 비교적 여유 있음 |

공급가액 변동 | 변동 사유 발생 달 다음 달 10일 | 지연 시 가산세 가능 |

계약 해제 | 해제일 속한 달 다음 달 10일 | 신고 꼬이기 쉬움 |

환입(반품·환불) | 환입일 속한 달 다음 달 10일 | 매출 귀속 오류 주의 |

이중 발급 | 인지 즉시 | 지연 자체가 리스크 |

🧠 실무 암기 팁

거래가 바뀌면 → 다음 달 10일

그냥 오타면 → 1년

두 번 발급했으면 → 바로

3️⃣ “착오정정으로 하면 가산세 없죠?”가 가장 위험합니다

제가 실제로 들은 고객사 이야기입니다.

“금액이 좀 달라졌는데

착오정정으로 하면 1년이라면서요?”

결과는 어땠을까요?

세금계산서 흐름 ≠ 실제 거래 흐름

매출 귀속 월 불일치

부가세 신고 때 설명 자료 추가

세무사·거래처 모두 다시 확인

📌 거래 조건이 바뀐 걸 착오정정으로 덮으면

가산세보다 더 큰 실무 비용이 생깁니다.

4️⃣ 작성일자, 여기서 진짜 많이 틀립니다 ⚠️

수정발급은 했는데

“왜 매출월이 이상하죠?”라는 질문, 정말 많습니다.

이유는 단 하나입니다.

👉 작성일자를 아무 날짜로 잡아서

수정 사유 | 작성일자 기준 |

|---|---|

기재사항 착오정정 | 원본 세금계산서 작성일자 |

공급가액 변동 | 변동 사유 발생일 |

계약 해제 | 해제 발생일 |

환입 | 환입 발생일 |

💬 실무에서 느끼는 포인트

“전송은 됐는데,

나중에 매출 정산이 안 맞는다”

→ 90%는 작성일자 문제입니다.

5️⃣ 홈택스 수정발급, 이 순서로 하셔야 덜 틀립니다

홈택스 메뉴보다 중요한 건 사고 방지 루틴입니다.

✔ 실무 체크 순서

원본 세금계산서부터 정확히 찾기

수정 사유를 먼저 확정

작성일자 기준부터 확인

수정발급 후 전송 + 거래처 수신까지 확인

😮💨

“발급 눌렀는데 거래처가 못 받았대요”

이 연락, 진짜 자주 옵니다.

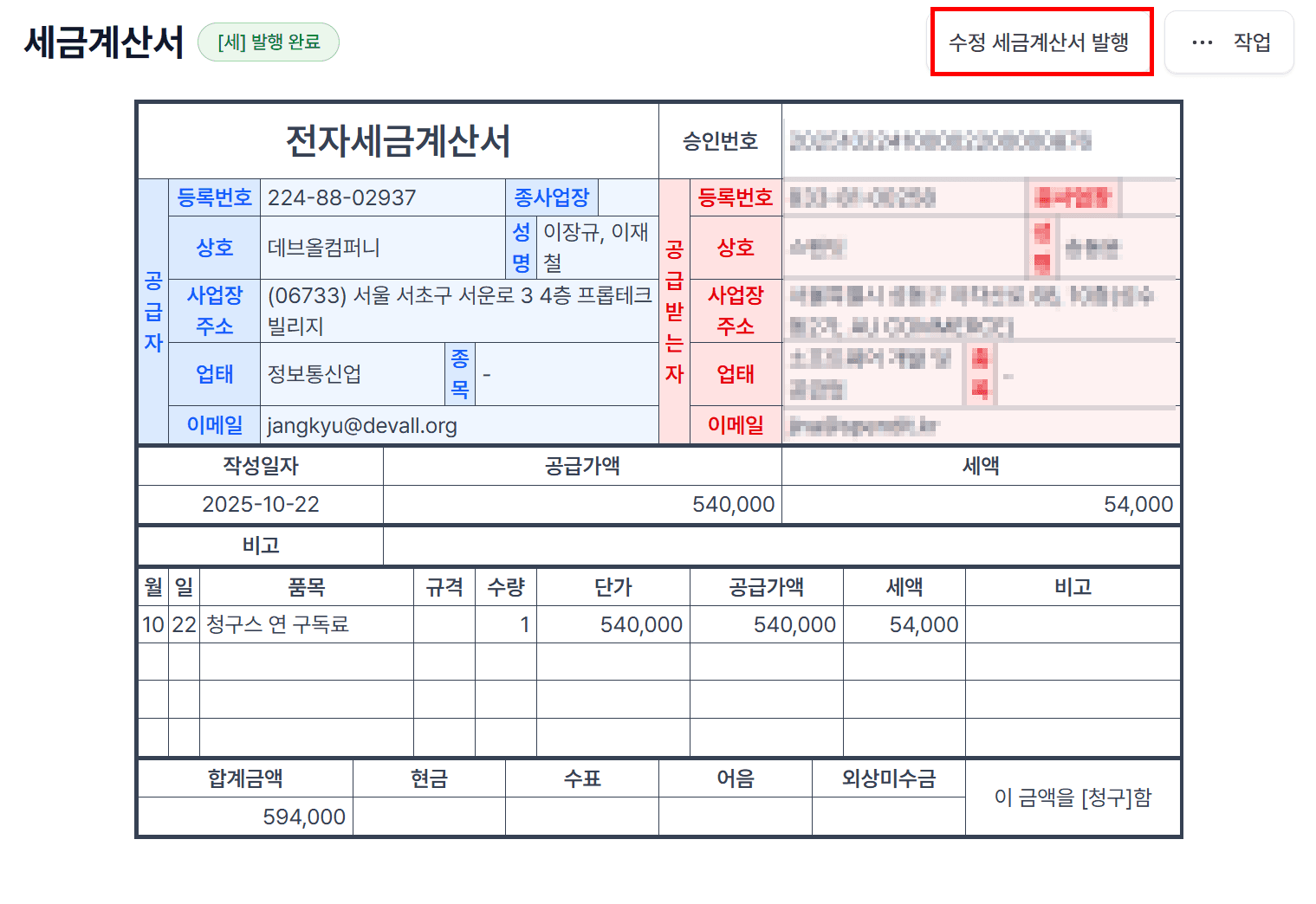

6️⃣ 수정발급까지 ‘흐름’으로 묶는 방법 – 청구스

청구스에서는

청구 → 세금계산서 발행 → 수정발급 → 입금 확인 → 미수관리

이 전부가 한 화면, 한 흐름으로 이어집니다.

홈택스 재접속 ❌

사유별 입력 혼동 ❌

수정 후 입금 흐름 단절 ❌

세금계산서 상세 화면에서

[수정 세금계산서 발행] 버튼만 클릭하면

사유에 맞게 구조가 정리됩니다.

📌 수정발급은

“빨리 처리하는 기술”이 아니라

“다시 틀리지 않게 만드는 시스템”이 중요합니다.

❓ 실무자가 자주 묻는 질문 Q&A

Q1. 수정발급 기한 하루만 지나도 바로 가산세인가요?

A. 사유에 따라 다릅니다.

착오정정은 비교적 여유가 있지만,

공급가액 변동·계약 해제는 지연 시 리스크가 커집니다.

Q2. 수정세금계산서도 거래처 동의가 필요한가요?

A. 동의까지는 아니지만,

수신 여부 확인은 반드시 필요합니다.

전송 오류가 가장 흔한 분쟁 포인트입니다.

Q3. 수정발급 후 입금 내역이 안 맞아요

A. 작성일자와 매출 귀속 월을 먼저 확인하세요.

그다음 청구·입금 흐름이 연결돼 있는지 점검해야 합니다.

✨ 마무리하며 – 수정발급, 이제 덜 무서워져도 됩니다

수정세금계산서는

누구나 실수할 수 있습니다.

하지만

✔ 사유만 정확히 나누고

✔ 기한과 작성일자 기준만 지키면

가산세보다 무서운 ‘정산 사고’는 충분히 막을 수 있습니다.

그리고 그 과정을

사람 기억이 아니라 시스템에 맡기면,

업무는 훨씬 편해집니다.

👉 청구부터 수정발급, 입금 확인까지

한 번에 관리하고 싶으시다면, 청구스에서 시작해보세요.

같이 읽으면 좋은 글

👉엑셀·홈택스만 쓰면 생기는 세금계산서 실수 — 시스템으로 방지하는 방법